Hiukan yli vuosi sitten poliittisen talouden tutkija Antti Ronkainen kirjoitti blogiinsa kohtalokkaat sanat ”Vallitsevissa rahapolitiikan ideoissa on jotain pahasti vialla, kun keskuspankit suojelevat uskottavuuttaan ajamalla taloudet taantumaan.”

Kohuksi tämä virke laajeni, kun silloinen pääministeri Sanna Marin jakoi sen Twitterissä. Marinin tviittauksesta alkoi mieletön pauhu, jossa kauhisteltiin, analysoitiin ja päiviteltiin pääministerin tviittiä. Oli ilmeistä, että tuokin keskustelu sai kohtuuttomat mittasuhteet ja että suuri osa messuamisesta liittyi enemmän tulossa oleviin eduskuntavaaleihin ja eri tahojen haluun saada Suomessa aikaiseksi heidän toivomansa poliittinen muutos kuin tosiasialliseen ”huoleen” pääministerin rahapoliittisista ajatuksista.

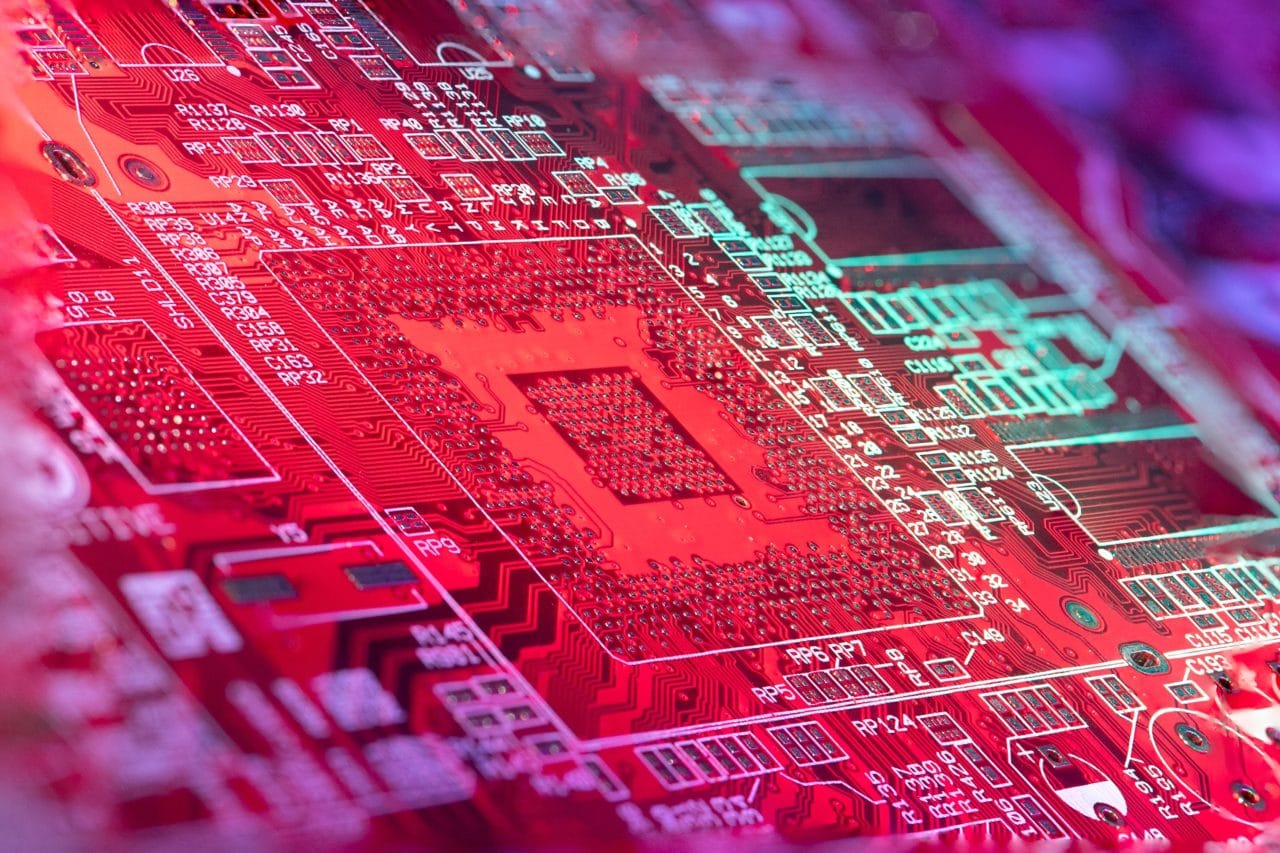

Kirjoitukseen on kuitenkin hyvä palata nyt, kun keväästä 2022 alkanut rahapolitiikan kiristämisen periodi näyttää tulleen päätökseen. Inflaatioasteet sekä euroalueella että Yhdysvalloissa ovat taittuneet ja palautuneet lähelle keskuspankkien kahden prosentin tavoitetta. Etenkin euroalueella tavoite on käytännössä jo saavutettu, kun tuoreimmat inflaatiolukemat ovat painuneet alle kolmeen prosenttiin. EKP päättikin lopettaa ohjauskoron nostot lokakuun lopun kokouksessaan ja Fed seurasi perässä muutama päivä myöhemmin.

Kuvio 1. Inflaatioaste Yhdysvalloissa ja euroalueella. Lähteet: Eurostat ja Yhdysvaltojen työministeriö.

Kaikesta mölystä huolimatta Ronkaisen alkuperäisen kirjoituksen pääpointti jäi kotimaisessa keskustelussa sivurooliin. Kirjoitus linkittyi maailmalla käytyyn keskusteluun siitä, oliko inflaation kiihtyminen luonteeltaan tilapäinen ilmiö, joka liittyi koronakriisistä seuranneisiin tuotannon pullonkauloihin ja Venäjän hyökkäyssodan myötä nousseisiin energian hintoihin, vai oliko kyse syvemmin juurtuneesta ja keskeisesti kysyntätekijöihin levinneestä ilmiöstä.

Ronkaisen näkemyksen mukaan inflaation kiihtymisessä oli kyse tilapäisestä ja itsellään ajan saatossa häviävästä ilmiöstä, jonka vastustaminen rahapolitiikan kiristyksillä aiheutti tarpeetonta kärsimystä esimerkiksi kasvan työttömyyden ja nousevien lainanhoitokustannusten muodossa. Samaa kantaa maailmalla edustivat monet taloustieteilijät, kuten esimerkiksi Joseph Stiglitz ja J. W. Mason.

Toista kantaa edustivat esimerkiksi Lawrence Summers ja Jason Furman. Tämän ryhmän mielestä työmarkkinat etenkin Yhdysvalloissa olivat kuumentuneet niin voimakkaasti, että inflaatiossa ei ollut kyse enää ensisijaisesti tarjontatekijöihin liittyvistä pullonkauloista, vaan työntekijöiden neuvotteluvoimaa oli padottava päätösperäisesti kasvattamalla työttömyysastetta pitkäaikaisesti.

Summersin mielestä työttömyysasteen piti nousta Yhdysvalloissa yli kuuteen prosenttiin vähintään viideksi vuodeksi tai 7,5 prosenttiin kahdeksi vuodeksi, jotta hintojen kiihtyminen saadaan hallintaan. Muutos olisi merkittävä, sillä työttömyysaste on Yhdysvalloissa tällä hetkellä alle neljässä prosentissa. Myös Euroopassa etenkin monet EKP:n päätöksentekijät ovat korostaneet palkkojen roolia inflaation kiihtymisessä.

Viimeaikaisen kehityksen perusteella näyttää selvältä, että Ronkaisen edustama leiri oli lopulta oikeassa. Inflaation nopea hidastuminen – jo ennen kuin rahapoliittiset päätökset ovat edes saavuttaneet täyttä tehoaan – on tästä selvä esimerkki. Täyden tehonsa rahapolitiikka saa usein vasta vuoden kuluttua koronnostoista. Lokakuussa 2022 EKP:n ohjauskorko oli vain 1,25 prosentissa.

Hyvän käsityksen asiasta antaa myös Roosevelt-instituutin Mike Konczalin syyskuussa julkaisema tutkimuspaperi. Konczal osoittaa paperissaan, että inflaation hidastumisen täytyy olla ensisijaisesti liitoksissa tarjonnan pullonkaulojen helpottamiseen, koska myytyjen hyödykkeiden määrät ovat kasvussa samalla, kun hintojen nousu on helpottamassa.

Lähtökohtaisesti hintojen ja määrien pitäisi liikkua samaan suuntaan, jos kysynnässä tapahtuu muutoksia. Jos taas ne liikkuvat eri suuntaan, voidaan olettaa tarjonnassa tapahtuneen olennaisia muutoksia.

Analyysissaan Konczal päätyykin siihen, että inflaation hidastuminen Yhdysvalloissa on peräisin yli 70-prosenttisesti tarjonnan lisääntymisestä. On oletettavaa, että euroalueen inflaation hidastumisessa on kyse keskeisesti samasta ilmiöstä. Työllisyystilanne on euroalueella ollut jatkuvasti selvästi heikompi kuin Yhdysvalloissa, joten perusteita olettaa euroalueen inflaatiolle kysyntäperäisiä taustatekijöitä on koko ajan ollut vähemmän.

Oliko rahapolitiikan kiristäminen turhaa?

Kovan rahapoliittisen jarrutuksen leiri edusti kenties kaikkein tyylipuhtaimmin vallitsevaa rahapolitiikan teoriaa. Heidän ajatuksensa nojasivat siihen, että keskuspankkien pitäisi noudattaa päätöksissään dogmaattisesti niin sanottuun Taylorin sääntöön nojaavia automaattisia rahapolitiikan sääntöjä poliittisen harkinnan sijaan.

Käytännössä tällaisen säännön mukaan ohjauskorko riippuu sekä vallitsevasta inflaatiotasosta että tuotantokuilun tai työttömyyskuilun syvyydestä. Perustettaessa arvio tuotantokuiluun asetetaan ohjauskorko sitä korkeammalle mitä korkeammalla todellinen tuotannon taso on suhteessa abstraktiin arvioon talouden tuotantopotentiaalista. Jos arvio kiinnitetään työttömyysasteeseen, asetetaan ohjauskorko sitä korkeammalle mitä alempana todellinen työttömyysaste on suhteessa abstraktiin arvioon työttömyyden niin sanotusta NAIRU-tasosta (eli vakaan inflaatiovauhdin kanssa sopusoinnussa olevasta tasosta).

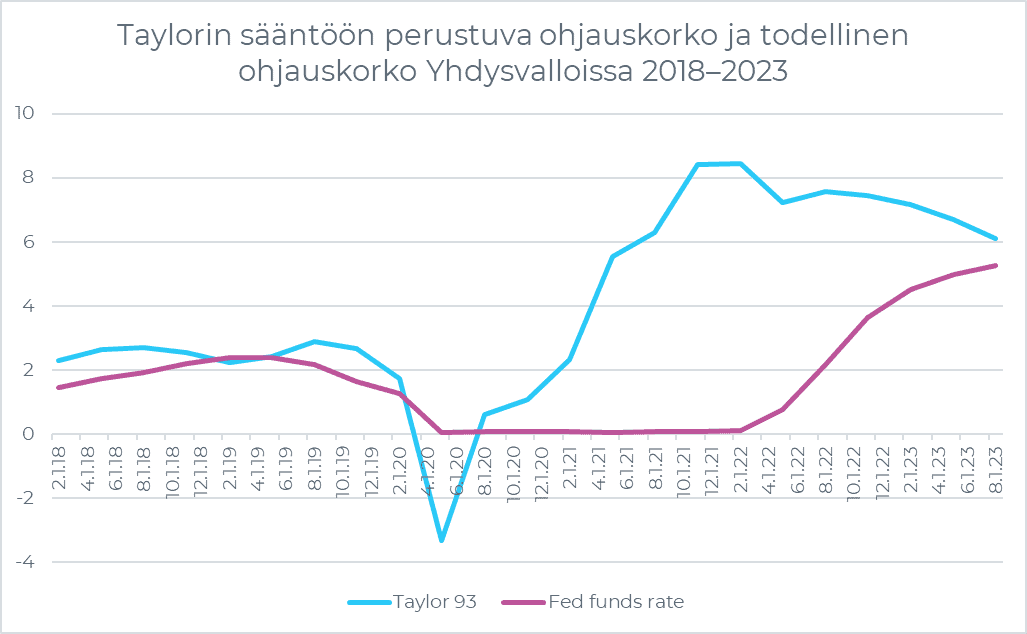

Kuviosta 2 nähdään, että Yhdysvalloissa dogmaattisesti Taylorin säännöllä operoivan keskuspankin olisi pitänyt pätkäyttää ohjauskorko nykyiselle yli viiden prosentin tasolle jo keväällä 2021 ja nostaa se syystalvella 2021–2022 jo reilusti yli kahdeksaan prosenttiin. Lienee selvää, että tällainen rahapolitiikka olisi johtanut Yhdysvalloissa täysin tarpeettomaan taantumaan ja työttömyyden kasvuun.

Kuvio 2. Taylorin sääntöön perustuva ohjauskorko ja todellinen ohjauskorko Yhdysvalloissa 2018–2023. Lähde: Atlanta Fed.[1]

Tätä taustaa vasten voidaan arvioida myös Ronkaisen alkuperäistä väitettä rahapolitiikan ideoiden ongelmista. Summersin ja Furmanin kaltaisten ajattelijoiden kannattama dogmaattisesti Taylorin sääntöön nojaava linja edustaa selkeimmin rahapolitiikan teoriaa viime vuosikymmenet dominoinutta ajatusperinnettä.

Ajattelutapa, jossa rahapolitiikka perustetaan lähes yksinomaan ennalta määrättyyn sääntöön ja jossa reaalimaailman ilmiöillä, kuten Euroopassa käytävällä sodalla, energian hinnan nousulla, konttipulalla tai muilla tarjonnan pullonkauloilla ei ole juuri minkäänlaista merkitystä, on nyt osoittautunut virheelliseksi. Tässä mielessä Ronkaisen voidaan katsoa olleen oikeassa.

Sen sijaan Ronkaisen kirjoitukseen myös sisältynyt ajatus siitä, että keskuspankkien harjoittama rahapolitiikan kiristys on osoitus rahapoliittisten ideoiden haitallisuudesta, ei ole yhtä itsestäänselvä. Kuten kuviosta 2 nähdään, esimerkiksi Yhdysvalloissa Fedin rahapolitiikka on jatkuvasti ollut kevyempää kuin mitä ”rahapolitiikan ideat” olisivat perustelleet. Yhdysvalloissa myös työttömyystilanne on erittäin hyvä ja talouskasvukin vahvistunut viimeisinä vuosineljänneksinä.

Vahvaa taloustilannetta tukee palkkojen vakaa kehitys sekä maan merkittävät teollisuuspoliittiset satsaukset. Bidenin hallinnon infrastruktuuripaketin, mikrosirupaketin ja ilmastonmuutoksen torjuntaan keskittyvän IRA-lakipaketin hintalaput nousevat yhteensä selvästi yli tuhanteen miljardiin dollariin. Tällaisessa tilanteessa jonkinlainen rahapolitiikan reaktio on ymmärrettävä, joskin etenkin dollarin globaali rooli huomioon ottaen astetta kevyempi linja olisi voinut olla paikallaan.

Sen sijaan euroalueella taloustilanne näyttää selvästi synkemmältä. Euroopan unioni on jäämässä pahasti Yhdysvaltojen jalkoihin teollisuuspoliittisessa kilpailussa. Lisäksi eurovaltioiden mahdollisuudet rahoittaa julkisen talouden alijäämiä kiristyneessä korkoympäristössä ovat selvästi heikommat kuin omasta valuutastaan nauttivalla Yhdysvalloilla. Ukrainan sodan vaikutukset ja siitä seuranneet ja mahdollisesti jatkossa seuraavat energian hintapiikit osuvat myös paljon pahemmin euroalueen ja muun Euroopan talouteen.

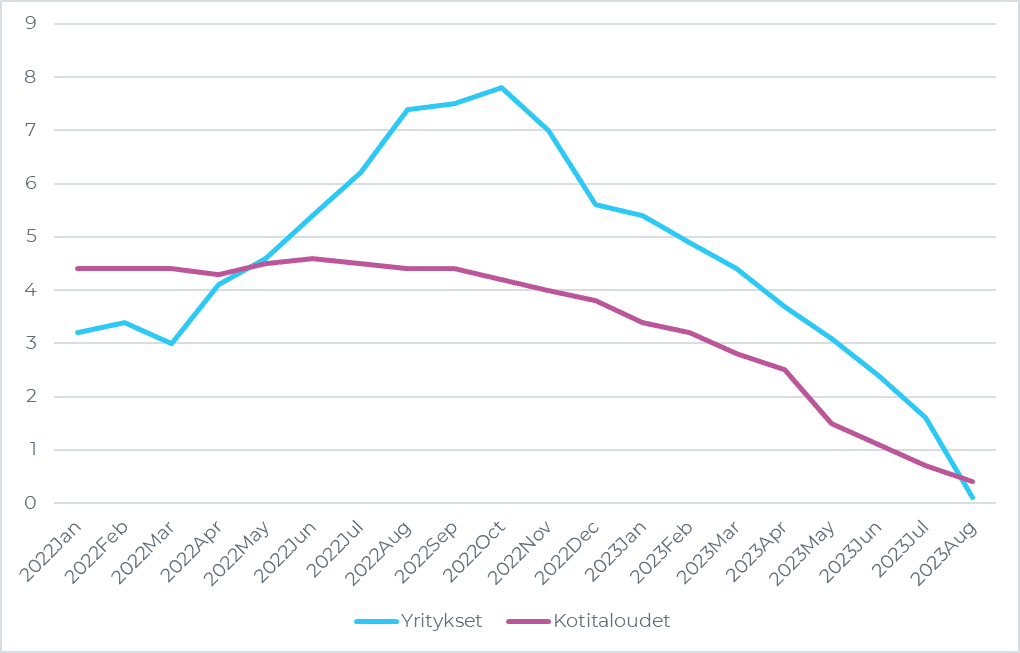

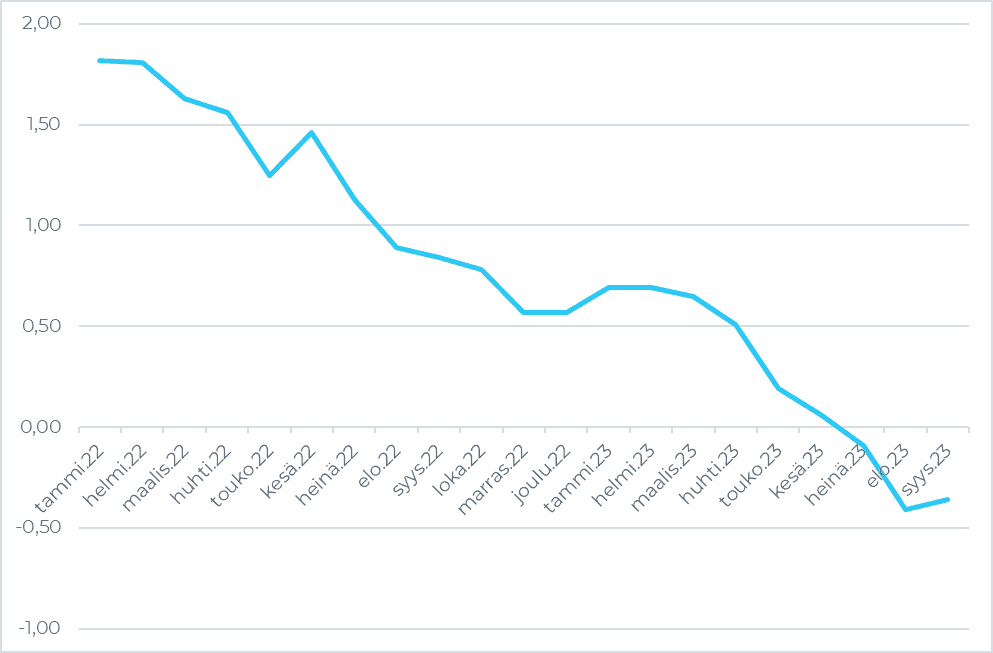

Kuvio 3. Muille kuin rahoitussektorin yrityksille ja kotitalouksille myönnettyjen pankkilainojen kuukausikasvu verrattuna edelliseen vuoteen euroalueella. Lähde: EKP.

Kuvio 4. Yritysten luottamus euroalueella (BCI). Lähde: Euroopan komissio.

Kuviosta 3 nähdään, että euroalueella sekä kotitalouksien että yritysten lainojen kasvu on tippunut nollaan, mikä indikoi vahvasti talouden ajautumista taantumaan. Samaan viittaa myös kuvioon 4 sisältyvä tieto yritysten talousluottamuksen jatkuvasta heikentymisestä euroalueella. Tämän lisäksi lokakuun lopussa saatiin tieto siitä, että euroalueen talous supistui kolmannella vuosineljänneksellä edelliseen verrattuna.

Vaikka EKP:n ohjauskorko onkin hiukan alemmalla tasolla kuin Yhdysvalloissa (4,5 prosentissa Yhdysvaltojen noin 5,5 prosenttiin verrattuna), on rahapolitiikan viritys täällä suhteessa makrotaloudelliseen tilanteeseen selvästi kireämpi. Euroalueen ensi vuotta koskevia talousennusteita on jatkuvasti hilattu alaspäin. Lisäksi EKP:n pääjohtaja Christine Lagarde on jo ilmoittanut, että ei aloita rahapolitiikan keventämistä seuraavilla vuosineljänneksillä, joten kovin nopeaa helpotusta ei ole saatavilla rahapolitiikan suunnanmuutoksestakaan. Päinvastoin rahapolitiikan täysi vaikutus alkaa purra vasta asteittain korontarkistusten ja lainojen uusimisten myötä.

Näin ollen voidaan sanoa, että Ronkaisen perusteesi hallitsevien rahapolitiikan ideoiden ongelmista on pätevä. Sen sijaan tämän yhdistäminen keskuspankkien todelliseen rahapolitiikkaan on mutkikkaampaa. Yhdysvalloissa todellinen rahapolitiikka suhteessa makrotaloudelliseen tilanteeseen on ollut kohtalaisen hyvin viritettyä, mutta euroalueella rahapolitiikka vaikuttaa ampuneen yli ja ajaneen talouden taantuman partaalle.

Rahapolitiikan liikkumatila ja inflaation hallinnan instituutiot

Miksi EKP on sitten harjoittanut näin aggressiivista rahapolitiikkaa? Syyt tähän liittyvät olennaisilta osin nykyiseen inflaationhallinnan regiimiin. Inflaation torjunta on annettu yksin keskuspankkien tehtäväksi ja niiden instrumentit ovat varsin tylppiä: rahapolitiikalla voi leikata kokonaiskysyntää, kasvattaa työttömyyttä ja heikentää näin työvoiman neuvotteluasemaa. Nämä keinot voivat toimia, jos inflaatio johtuu kysyntätekijöistä, mutta nykyisenkaltaisen tarjontaperäisen inflaation torjumisessa rahapolitiikan kiristämisestä ei ole suoria hyötyjä.

Keskuspankit ovat kuitenkin olleet jossain määrin pakotettuja kiristämään rahapolitiikkaansa, koska ne pelkäävät tarjontaperäisenä alkavan inflaation lopulta johtavan palkkojen kasvuun ja jopa palkka–hinta-spiraalin syntymiseen. Näin ollen rajoittaakseen inflaatio-odotuksia ja suojellakseen omaa uskottavuuttaan pitkän aikavälin inflaatiokehityksen turvaajina ne joutuvat kiristämään rahapolitiikkaansa myös nyt nähdyn kaltaisissa tilanteissa.

Tästä päästäänkin rahapoliittisten ideoiden ydinongelmaan. Jos keskeisin huolenaihe rahapoliittisessa päätöksenteossa on liiallisten palkankorotusten torjuminen, olisi mielekkäämpää puuttua palkankorotuksiin suoraan kuin ajaa ihmisiä työttömyyskortistoon rahapolitiikkaa kiristämällä.

Klassisin keino rajoittaa liiallisia palkankorotuksia on keskitetty tulopolitiikka: työntekijät voivat rajoittaa korotuksiaan tekstiparannuksia ja täystyöllisyyttä tukevaa talouspolitiikkaa vastaan. Perinteinen syytös tulopolitiikkaa vastaan on se, että se johtaa kuitenkin liian avokätiseen palkkalinjaan. Tämän väitteen paikkansapitävyys vaihdellee melko paljon eri maiden ja ajanjaksojen välillä ja riippuu siitä tekstiparannusten sekä talouspoliittisen linjan kokonaisuudesta, jolla palkkamalttia ostettaisiin.

Joka tapauksessa klassinen tulopolitiikka ei ole ainoa keino rajoittaa palkankorotuksia. Erityisesti jälkikeynesiläisessä kirjallisuudessa on puhuttu myös niin sanotun veroperustaisen tulopolitiikan puolesta. Käytännössä tällainen politiikka perustuisi siihen, että jonkin ennalta asetetun palkkanormin ylittävistä ratkaisuista seuraisi verorangaistus joko työnantaja- tai työntekijäosapuolelle tai molemmille. Toisaalta järjestelmä voi nojautua myös erilaisiin verohelpotuksiin, joita annettaisiin normin alittavista palkkaratkaisuista.

Myös Abba Lernerin palkankorotuslupajärjestelmä, jossa julkinen valta jakaisi yrityksille niiden työntekijämäärän ja asetetun palkkanormin mukaisesti palkankorotuslupia (joita voitaisiin myös myydä eteenpäin päästökauppajärjestelmää muistuttavalla tavalla), johtaisi samaan lopputulokseen kuin veroperustainen tulopolitiikka: palkkojen kasvu kiinnitettäisiin asetettuun palkkanormiin eikä hyvä työllisyyskehitys voisi enää johtaa palkkainflaatioon. Näin voitaisiin välttyä rahapolitiikasta johtuvalta työttömyyden kasvulta sekä julkista taloutta rasittavilta koronnostoilta. Myös finanssipolitiikka voisi olla elvyttävää aiempaa alemmilla työttömyysasteilla, kun palkkainflaation riski olisi estetty.

Tietenkin palkkamalttia tuottaviin institutionaalisiin järjestelyihin liittyy myös ongelmia. Olisi esimerkiksi ratkaistava, miten eri alojen kuoppakorotukset voitaisiin tehdä tällaisen järjestelmän puitteissa. Järjestelmiä olisi kuitenkin mahdollista kehittää sellaisiksi, että niihin sisältyisi ajoittainen palkkarakenteiden tarkastelu ja erilaisten rakenteellisten vinoumien korjaamisen mahdollisuus.

Etenkin veroperustaisesta tulopolitiikasta käytiin laajaa keskustelua 1970-luvulta 1990-luvun alkuun saakka. Eräänä esimerkkinä tästä Yhdysvaltojen aiempi presidentti Jimmy Carter puhui veroperustaisen tulopolitiikan puolesta vuoden 1981 kansakunnan tilaa käsittelevässä puheessaan. Lisäksi saman vuoden presidentin talousraportista huomattava osa omistettiin veroperustaisen tulopolitiikan käsittelyyn. Vielä 1990-luvun alussa myös maineikkaat uusklassiset työllisyyspolitiikan tutkijat, kuten Richard Jackman ja Richard Layard (molemmat nykyaikaisen NAIRU-teorian keskeisiä arkkitehtejä), kirjoittivat veroperustaisen tulopolitiikan puolesta.

Veroperustainen tulopolitiikka ei kuitenkaan koskaan saavuttanut riittävää poliittista kannatusta. 1980- ja 90-luvuilla elettiin uusliberalismin kultakautta eikä ajatus palkkojen ja hintojen sääntelystä ollut siinä ilmapiirissä suosittu. Toisaalta ajatus siitä, että depolitisoitu keskuspankki yksin turvaisi hintavakauden sopi aikakauden henkeen paljon paremmin.

Tilanne, jossa keskuspankit ovat kiristäneet rahapolitiikkaansa pelkästään uskottavuutensa ja tulevaisuuden hypoteettisen palkka–hinta-inflaatio-spiraalin torjumiseksi, kertoo kuitenkin tarpeesta muuttaa inflaation hallinnan keinoja. Nykyinen inflaatio ei ole ollut seurausta liiallisesta kokonaiskysynnästä tai liiallisesta palkkojen kasvusta. Keskuspankkien ei olisi kuitenkaan tarvinnut edes pelätä palkkainflaatiota, jos sen hallitsemiseen olisi käytössä rahapolitiikan lisäksi myös muita keinoja.

Kokonaisuudessaan voidaankin sanoa, että rahapoliittisten ideoiden keskeiset ongelmat ovat kahtalaisia. Ensinnäkin tuotanto- ja työttömyyskuiluun perustuvat automaattiset säännöt johtavat helposti ylikerään rahapolitiikkaan jopa nykyisen inflaationhallintaregiimin puitteissa.

Toiseksi ajatus siitä, että inflaation hallinta on mielekästä sälyttää yksin keskuspankin vastuulle, ei ole erityisen järkevä. Keskuspankin taakkaa on kevennettävä ja luotava erilaisia tulopolitiikan keinoja, joiden avulla palkkainflaation riskiä ensisijaisesti hallittaisiin. Näin keskuspankkien ei tarvitsisi ajaa talouksia taantuman partaalle torjuakseen mahdollisia tulevaisuuden uhkia ja varjellakseen omaa uskottavuuttaan.

[1] Taylorin säännön mukainen korkotaso laskettu käyttäen neljän vuosineljänneksen pohjainflaatiota Taylorin alun perin käyttämän BKT:n deflaattorin sijaan.